110057现代转债股票(现代集团股票行情)

本订阅号中所涉及的证券研究信息由光大证券固收研究团队编写,仅面向光大证券专业投资者客户,用作新媒体形势下研究信息和研究观点的沟通交流。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。光大证券研究所不会因关注、收到或阅读本订阅号推送内容而视相关人员为光大证券的客户。

本文作者

张旭 / 邬亮 / 邵闯

摘要

▌权益市场展望:“新冠”肺炎疫情的中期影响仍需观察

“新冠”肺炎疫情已经造成权益市场的短期调整,关于疫情对经济的长期影响,市场的认识较为一致,肺炎疫情不改长期经济增长趋势,对市场的长期影响有限。对于肺炎疫情对权益市场的中期影响,则需观察疫情控制进展,在线消费占比提升幅度、逆周期调节政策效果等。

▌可转债估值水平:已经显著高于历史均值

从可转债价格、转股溢价率、隐含波动率3项指标来看,近期二级市场上可转债的估值水平持续提升,已经显著高于历史均值。2020年2月14日,中等平价(转股价值在90元至115元)可转债的转股溢价率中位数(MA5)为19.61%,高于近十年平均值(15.54%),显著高于近十年中位数(13.58%),历史分位数为72.48%。

▌可转债投资策略:重视正股基本面

我们认为由于权益市场各板块表现分化,而正股价格上涨是可转债价格上涨的主要推动力,当前可转债择券应该以正股基本面为首。在整体估值水平显著提升的情况下,对转债价格、转股溢价率的要求需要放宽(比如放宽至转债价格小于130元,转股溢价率小于30%)。对于近期景气度提升较为明显的科技(电子、通信、计算机、传媒)等板块的标的,对转债价格等指标的要求可以放得更宽。

▌相对看好的正股

我们预计权益市场中以下9条主线中的正股表现将相对强势:生物医药、药品流通、在线经济与云计算、养猪产业链、5G与物联网产业链、手机产业链、新能源汽车产业链、光伏、基础设施建设。此外,估值处于历史低位的行业头部企业,其股价具有估值修复的可能性,比如上海电气、山鹰纸业、招商公路、广汽集团、明泰铝业等。

▌重点推荐的存量券

Alpha券方面,我们对权益市场9条投资主线、低PB的细分行业头部企业的相关可转债进行筛选,综合考虑可转债的转债价格、转股溢价率等因素,推荐九洲转债(光伏)、岭南转债(在线经济)、天路转债(基建)、鹰19转债(包装纸龙头)、远东转债(基建和汽车)、明泰转债(铝板龙头)、现代转债(医药)、拓邦转债(智能控制器)、希望转债(养殖龙头)。Beta券方面,在债券余额大、流动性好的转债中,我们认为光大转债(113011.SH)业绩稳健,转股溢价率较低,是相对较好的选择。

▌风险提示

经济增速低于预期,相关产业发展低于预期,可转债的估值水平偏高。

1、权益市场展望

经济下行压力较大。根据国家统计局发布的数据,2019Q3全国GDP同比增长6.0%,增速较2019Q2下降0.2个百分点,2019年前三个季度全国GDP同比增长6.2%,增速较上年同期下降0.5个百分点。2019年12月份,规模以上工业企业利润总额同比下降6.3%,降幅较11月份扩大0.7个百分点,2019年全国规模以上工业企业利润总额同比下降3.3%。2020年1月中国制造业PMI为50.0%,较2019年12月回落0.2个百分点。

“新冠”肺炎疫情造成权益市场短期调整。根据国家卫健委发布的数据,截至2020年2月14日24时,全国累计报告确诊“新冠”肺炎病例66492例。“新冠”肺炎疫情造成权益市场的短期调整,2020年春节后的第一个交易日(2020年2月3日),上证指数下跌7.72%,深证成指下跌8.45%。

新冠”肺炎疫情对市场的长期影响有限,中期影响仍需观察。关于“新冠”肺炎疫情对经济的长期影响,市场的认识较为一致,肺炎疫情不改长期经济增长趋势,对市场的长期影响有限。对于肺炎疫情对权益市场的中短期影响,光大证券策略组2020年2月9日发布的《理性修复快速完成,持仓静待疫情好转》指出:从疫情发展的逻辑看,整个社会还要度过春节返程高峰暴露期、返程复工后的交叉感染期,以及对瑞德西韦疗效过高期待,均可能成为后期风险。而中期市场影响则需观察疫情控制进度,在线消费占比提升幅度及逆周期调节政策效果。

2、可转债二级市场规模与估值水平

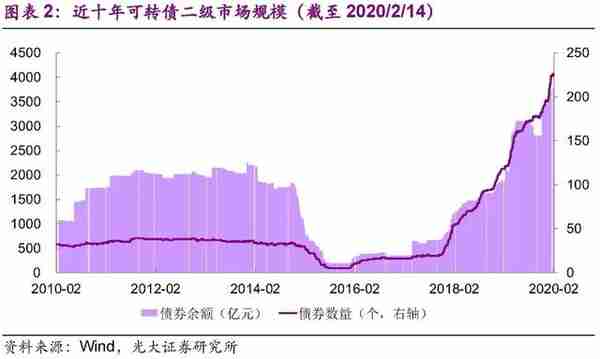

2020年2月14日,二级市场可转债数量为224只,债券余额为3835亿元(面值),可转债数量和余额都处于近十年来的最高位。

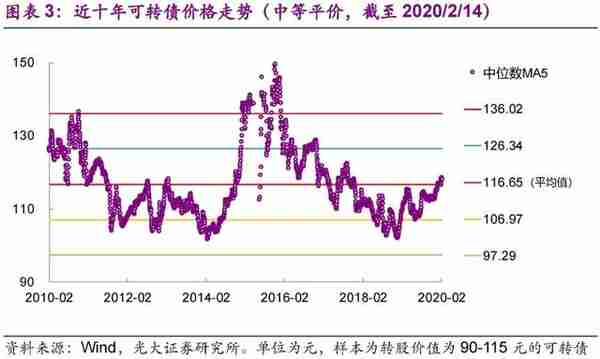

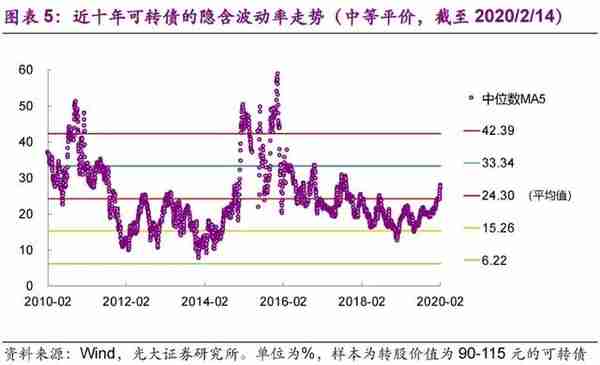

当前可转债估值水平显著高于历史均值。从可转债价格、转股溢价率、隐含波动率3项指标来看,近期二级市场上可转债的估值水平持续提升,已经显著高于历史均值。

从可转债价格来看,2020年2月14日,中等平价(转股价值在90元至115元,下同)可转债价格中位数(MA5)为118.00元,略高于近十年平均值(116.65元),显著高于近十年中位数(113.73元),历史分位数为64.17%。

从转股溢价率来看,2020年2月14日,中等平价可转债转股溢价率中位数(MA5)为19.61%,高于近十年平均值(15.54%),显著高于近十年中位数(13.58%),历史分位数为72.48%。

从隐含波动率来看,2020年2月14日,中等平价可转债隐含波动率中位数(MA5)为27.54% ,高于近十年平均值(24.30%),显著高于近十年中位数(21.93%),历史分位数为71.99%。

3、可转债投资策略

当前可转债投资面临的局面为:1)“新冠”肺炎疫情不改长期经济增长趋势,对权益市场的长期影响有限,权益市场的长期向上趋势提升了可转债市场的吸引力。2)可转债二级市场规模显著扩大,可转债数量和余额都处于近十年来的最高位,可转债投资的标的选择范围扩大。3)可转债二级市场估值水平持续提升,显著高于历史均值,可转债估值水平下降的风险有所加大。4)可转债估值水平分化显著,正股基本面好的可转债估值水平显著高于正股基本面偏弱的可转债。

我们认为由于权益市场各板块表现分化,而正股价格上涨是可转债价格上涨的主要推动力,当前可转债择券应该以正股基本面为首。在整体估值水平显著提升的情况下,对转债价格、转股溢价率的要求需要放宽(比如放宽至转债价格小于130元,转股溢价率小于30%)。对于近期景气度提升较为明显的科技(电子、通信、计算机、传媒)等板块的标的,对转债价格等指标的要求可以放得更宽。

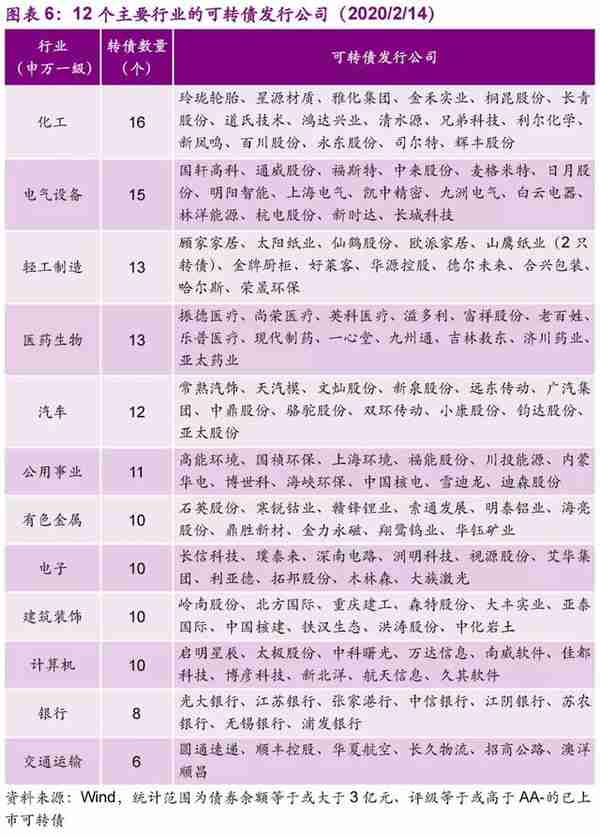

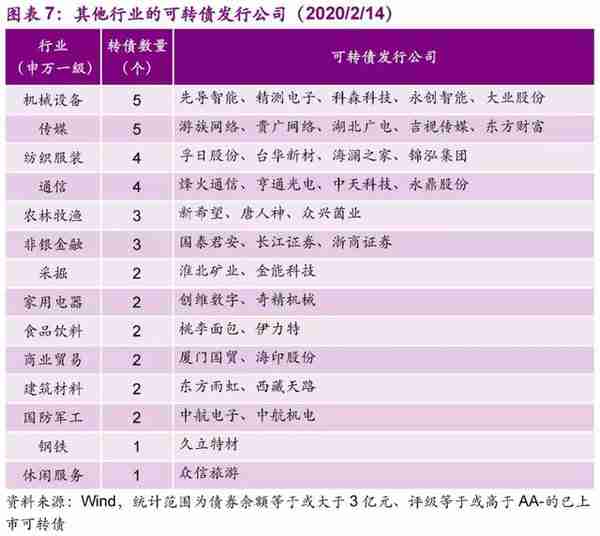

2020年2月14日,债券余额等于或大于3亿元、评级等于或高于AA-的已经上市的可转债共有172只。按照申万一级分类,这172个可转债发行公司分属于26个行业。在这26个行业中,有12个行业的可转债数量等于或者大于5个,这12个行业共有124只可转债,占可转债总数的72%。

4、相对看好的正股

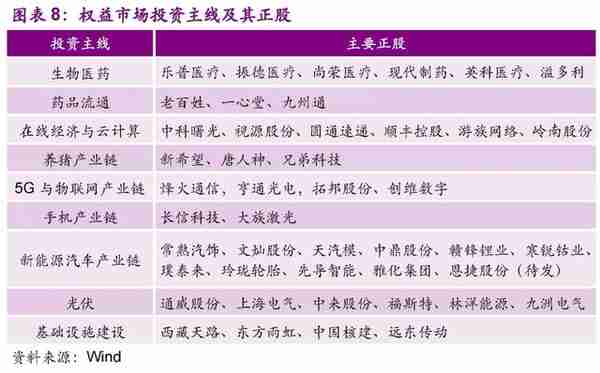

我们预计权益市场中以下9条主线中的正股表现将相对强势:生物医药、药品流通、在线经济与云计算、养猪产业链、5G与物联网产业链、手机产业链、新能源汽车产业链、光伏和基础设施建设。

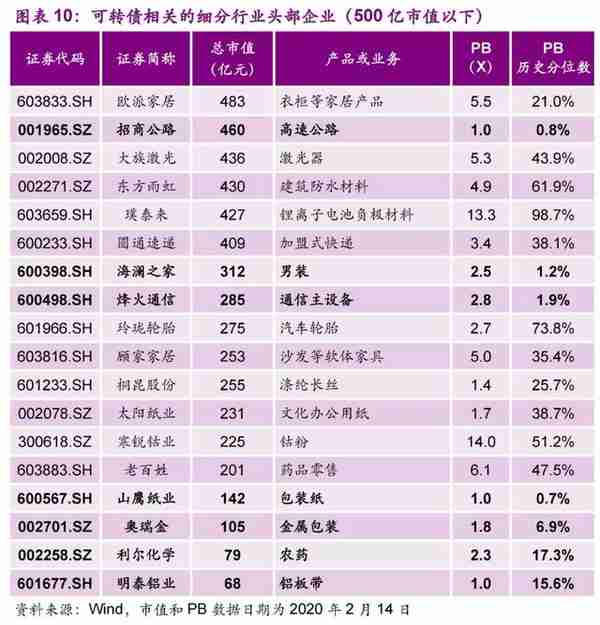

此外,估值处于历史低位的行业头部企业,其股价具有估值修复的可能性。在可转债的正股中,主要有顺丰等二十多个行业头部企业,其中,正股PB历史分位数小于20%的公司主要包括上海电气、山鹰纸业、招商公路、广汽集团、海澜之家、烽火通信、奥瑞金、明泰铝业、利尔化学9个公司。

5、重点推荐的存量券

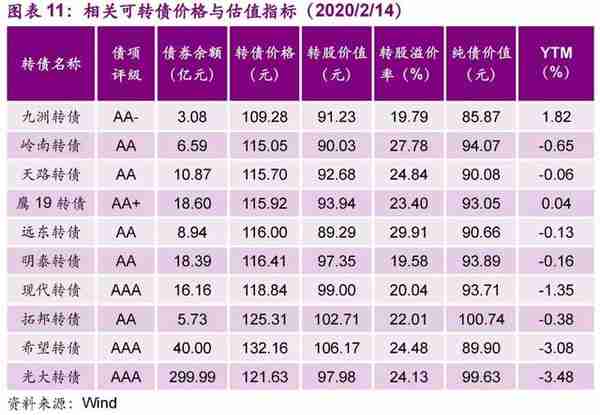

Alpha券方面,我们对权益市场9条投资主线、低PB的细分行业头部企业的相关可转债进行筛选,综合考虑可转债的转债价格、转股溢价率等因素,推荐九洲转债(光伏)、岭南转债(在线经济)、天路转债(基建)、鹰19转债(包装纸龙头)、远东转债(基建和汽车)、明泰转债(铝板龙头)、现代转债(医药)、拓邦转债(智能控制器)、希望转债(养殖龙头)。Beta券方面,在债券余额大、流动性好的转债中,我们认为光大转债(113011.SH)业绩稳健,转股溢价率较低,是相对较好的选择。

▍九洲转债(123030.SZ)

主要看点:1)九洲电气(300040.SZ)是著名的智能电气设备制造商,产品包括风电、光伏、生物质发电的发电设备,受益于新能源产业的发展。 2)正股PB位于历史低位。

主要风险:新能源政策调整,下游需求未达预期。

▍岭南转债(128044.SZ)

主要看点:1)岭南股份(002717.SZ)近年来在园林、水务业务之外拓展文化旅游业务(下属公司恒润文化和德马吉),发展势头良好。 2)参股的微传播公司,在抖音等平台开展短视频营销等MCN业务,前景广阔。

主要风险:文旅业务发展未达预期,投资收益未达预期。

▍天路转债(110060.SH)

主要看点:1)建筑业务方面,西藏天路(600326.SH)的公路及桥梁施工能力、公路建设市场占有率在西藏自治区内持续处于领先地位,受益于西藏基础设施建设的不断推进。 2)建材业务方面,公司持有西藏高争建材股份有限公司 71.82%的股权,持有西藏昌都高争建材股份有限公司 62%的股权,作为第二大股东持有西藏高新建材集团有限公司 30%的股权。2018年公司水泥销售同比增长28.71%。

主要风险:工程订单未达预期,行业竞争加剧。

▍鹰19转债(110063.SH)

主要看点:1)山鹰纸业(600567.SH)的造纸规模位居全国前列,是我国包装纸行业龙头。 2)公司包装纸生产原料基本都是回收纤维,有望受益于环保政策。

主要风险:原材料供应风险,行业竞争加剧。

▍远东转债(128075.SZ)

主要看点:1)远东传动(002406.SZ)是国内最大的非等速传动轴生产企业,非等速传动轴的市场占有率稳居首位。 2)公司通过发行可转债募集资金用于引进自动化程度较高的等速驱动轴,进一步丰富公司的产品结构,发展乘用车和新能源汽车业务

主要风险:原材料价格涨幅大于预期,行业竞争加剧。

▍明泰转债(112025.SZ)

主要看点:1)明泰铝业(601677.SH)是我国铝加工行业的龙头企业,近年来大力扩展交通运输、汽车领域的业务。 2)正股PB位于历史低位。

主要风险:原材料价格涨幅大于预期,行业竞争加剧。

▍现代转债(110057.SZ)

主要看点:1)现代制药(600420.SH)是国药集团旗下的化学制药平台,在抗生素、心脑血管等领域具有市场竞争力。 2)正股PB位于历史低位。

主要风险:药品采购政策调整,行业竞争加剧。

▍拓邦转债(128058.SZ)

主要看点:1)拓邦股份(002139.SZ)的主要产品是智能控制器,公司是国内智能控制行业的龙头。 2)公司生产的高效电机和锂电池,能够与智能控制器一起构成整机产品和智能控制方案。

主要风险:下游需求未达预期,行业竞争加剧。

▍希望转债(127015.SZ)

主要看点:1)新希望(000876.SZ)具有“饲料-养猪-屠宰”产业链,相比传统的养殖模式生产效率更高、成本更低,有利于猪瘟防控。 2)2020年1月23日,公司预告2019年归母净利润为48.0至50.2亿元,同比增长181.58%至194.49%。

主要风险:猪肉价格未达预期,猪瘟防控效果未达预期。

▍光大转债(113011.SH)

主要看点:1)光大银行(601818.SH)经营情况改善显著,2019年前三个季度的加权平均ROE和净息差,较上年同期显著上升。2)2019年9月,光大银行理财子公司在青岛正式开业,成为全国首家开业的股份制商业银行理财子公司,公司在资管业务的优势有望扩大。

主要风险:经济增速未达预期,净息差未达预期。

6、风险提示

1)经济增速低于预期。

经济增速超预期下行,权益市场有可能出现较大幅度的向下调整,由于可转债市场整体走势与权益市场关联度较高,大概率同步向下调整。

2)相关产业发展低于预期。

5G、手机、新能源汽车、光伏、基建等行业的发展、取决于技术进步、政府扶持政策、下游需求增速等多种因素。如果关键性因素未达预期,行业的发展将受到限制,影响相关可转债的价格。

3)可转债的估值水平偏高。

当前可转债整体的转股溢价率等指标略高于历史均值,由于可转债一级市场供给加速、权益市场下行趋势增强等原因,可转债的转股溢价率可能大幅下降。

►利率债(张旭/李枢川)

债券市场以稳为主——2019年下半年利率债投资策略

既要居安思危,又要往前一步 ——2019年下半年信用债投资策略

►可转债(邬亮/邵闯)

转债的大时代,个券机会为主——光大证券2020年可转债投资策略

配置正当时——2019年下半年可转债投资策略

光大固收

EBS固收是由光大证券张旭团队运营的公众号~非常感谢您的关注~欢迎与我们交流观点~

张 旭 (利率) 135 2256 8130

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)固收研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所固收研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所固收研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。